Mô hình cốc tay cầm, cách dùng và ứng dụng trong phân tích và đầu tư

Đây là một mô hình biểu đồ giá trong chứng khoán, thường được sử dụng như một chỉ báo kỹ thuật trong giao dịch.

Giống như tên gọi, ở trong mô hình này đường giá sẽ tạo thành một chiếc cốc có quai cầm.

Chiếc cốc thường có hình chữ “U” và tay cầm là một hình chữ “U” hoặc “V” nhỏ hơn.

Mô hình cốc tay cầm được phổ biến rộng rãi vào những năm 1980 bởi William J. O’Neil, chuyên gia giao dịch chứng khoán theo phân tích kỹ thuật. O’Neil không phải là người đầu tiên phát hiện ra mô hình này, nhưng ông đã hoàn thiện nó bằng cách đưa ra khoảng thời gian cần để mô hình hình thành và những đặc điểm của mô hình.

Đây là mô hình có khá nhiều ưu điểm khiến nhà đầu tư ưa thích. Một trong số đó là khả năng đem lại lợi nhuận cao. Nếu mô hình đúng chuẩn thì mức tăng giá sẽ bằng chiều sâu của đáy cốc, tức là vào khoảng 20-35%. Tuy vậy, cốc tay cầm cũng có những nhược điểm đáng cân nhắc. Cụ thể, thời gian hình thành mô hình khá dài, thường mất từ 7-65 tuần. Vì vậy, nhà đầu tư cần kiên nhẫn và có đủ kinh nghiệm để xác định mô hình từ sớm.

2. Các thành phần trong mô hình cốc tay cầm

- Phần thân cốc:

Trước khi hình thành khu vực bên trái cốc, thường có một đợt tăng giá ít nhất là 30%. Đây là điều kiện rất quan trọng mà nhiều người có thể bỏ qua. Mô hình Cốc – Tay cầm là mô hình tiếp diễn xu hướng, do đó cần có một đợt tăng giá trước đó (tối thiểu 30%, thậm chí là 50%, 100%…).

Thời gian hình thành từ 7 đến 65 tuần. Thông thường là 3 – 6 tháng.

Tỷ lệ điều chỉnh từ Đỉnh cốc – Đáy cốc (Độ sâu của cốc): Khoảng 12-15% lên tới 33% hoặc 40-50%. Những mô hình có tỷ lệ điều chỉnh từ Đỉnh cốc – Đáy cốc vượt quá 50% thường có khả năng thất bại cao.

Đáy cốc hình chữ” U” sẽ tin cậy hơn hình chữ “V”.

Đỉnh cốc bên phải và đỉnh cốc bên trái không nhất thiết phải bằng nhau. - Phần tay cầm

Thời gian kéo dài từ 1-2 tuần.

Volume trong phần tay cầm thường nhỏ (quan trọng), thanh khoản cạn kiệt thì càng tốt. Điều này cho thấy không còn ai muốn bán nữa, giá điều chỉnh chặt chẽ với khối lượng thấp.

Một số trường hợp không xuất hiện phần tay cầm, cổ phiếu tăng luôn không có giai đoạn điều chỉnh. Tuy nhiên, mẫu hình không có tay cầm thường có tỷ lệ thành công thấp hơn.

Phần tay cầm nằm ở nửa trên của chiếc cốc và trên MA200.

Thông thường tỷ lệ điều chỉnh phần tay cầm từ 10-15% tính từ đỉnh tay cầm, trừ khi cổ phiếu tạo nên một cái cốc rất lớn.

Điểm break out khỏi phần tay cầm: Khối lượng tăng 40%-50% so với mức trung bình các phiên trước đó.

So với mô hình khác thì Cup and Handle xuất hiện với tần suất không nhiều và cần nhiều thời gian để hình thành. Do đó, không dễ nhận ra, chúng ta cần cẩn thận quan sát và phân tích kỹ càng để đảm bảo nhận dạng mô hình chính xác nhất.

3. Cách nhận biết mô hình

Mô hình cốc tay cầm khá dễ để nhận ra. Tuy nhiên, trên thực tế có nhiều lúc đường giá không đáp ứng đủ các tiêu chí. Điều này có thể dẫn đến các mô hình thất bại và nhà đầu tư không đạt được lợi nhuận như ý muốn. Vì vậy, cần xem xét những tiêu chí sau để phân biệt mô hình nào là đáng tin cậy:

- Chiều dài đáy cốc: Nhìn chung, cốc có đáy hình chữ “U” sẽ mang lại tín hiệu mạnh hơn đáy hình chữ V.

- Độ sâu: Phần thân cốc không nên giảm quá sâu. Thông thường, nếu giảm hơn 50% nhiều khả năng mô hình sẽ thất bại.

- Không hình thành phần tay cầm: Nhiều mô hình không giảm xuống để tạo thành tay cầm mà tăng lên ngay lập tức. Những mô hình này có nhiều khả năng không thành công.

- Khối lượng giao dịch: Phần thân cốc sẽ có khối lượng giao dịch giảm dần, càng về chỗ trũng của thân cốc thì càng giảm. Phần tay cầm cũng có thanh khoản thấp khi giá bắt đầu điều chỉnh giảm, thể hiện rằng không ai muốn bán nữa. Vào phiên có cây nến breakout, khối lượng giao dịch tăng đột biến là một dấu hiệu cho thấy mô hình cốc tay cầm này là đáng tin cậy.

- Test lại: Không phải mô hình nào cũng có giai đoạn test lại. Nếu có, việc kiểm tra lại mức kháng cự trước đó không bắt buộc phải chạm lại đường miệng cốc.

4. Cách giao dịch với mô hình cốc tay cầm

Giai đoạn hình thành nửa bên trái cốc, giá cổ phiếu giảm, cung bán ra cũng giảm dần, đến khi chiết khấu đủ sâu hấp dẫn dòng tiền (Từ 12-15% lên tới 33% hoặc 40-50%), nhà đầu tư bắt đầu tích lũy cổ phiếu tạo thành một đoạn đi ngang thanh khoản thấp. Sau đó khi phe mua dần thắng thế, giá tăng đồng thời khối lượng giao dịch cũng tăng lên tạo thành nửa bên phải cốc. Khi chạm tới vùng miệng cốc, nhà đầu tư còn giữ hàng từ đỉnh cũ sẽ có tâm lý bán để thu hồi vốn, nhà đầu tư bắt đáy thì bán chốt lời (đường nối liền giữa 2 miệng cốc sẽ đóng vai trò là đường kháng cự). Nhưng lần này lực cầu đủ sức hấp thụ cung bán ra khi cổ phiếu vẫn duy trì được trạng thái tích cực trong xu hướng tăng, giá điều chỉnh chặt chẽ với khối lượng (thường chỉ giảm từ 10-15% với thanh khoản thấp), giá cổ phiếu sau đó tăng trở lại tạo nên phần tay cầm của cốc. Khi lực mua lên đủ lớn break đường kháng cự, xu hướng tăng giá được tiếp diễn.

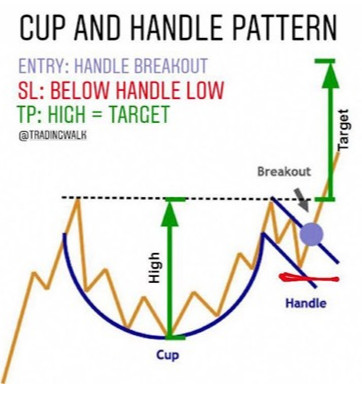

- Điểm mua vào

Dựa trên diễn biến tâm lý được phân tích ở trên, ta có thể thấy 2 thời điểm có thể vào lệnh với mô hình này:

Vào lệnh tại điểm đáy của phần tay cầm, đây là cách giao dịch phổ biến với mô hình cốc tay cầm. Vị trí lý tưởng trong trường hợp này là điểm cách đỉnh cốc một đoạn bằng ⅓ chiều cao mô hình.

Vào lệnh ngay khi giá breakout ra khỏi vùng tay cầm, hoàn thiện mô hình. Thời điểm này được cho là khá an toàn và đem lại mức sinh lời tốt. Không mua đuổi khi giá cổ phiếu đã tăng trên 5% từ đỉnh tay cầm. - Giá mục tiêu

Với điểm mua sớm ở đáy của phần tay cầm khi chưa hoàn thiện mô hình, chúng ta cần lưu ý đường kháng cự đi qua miệng cốc và nên đặt mục tiêu ngắn hạn tại vùng này. Còn khi giá đã break khỏi vùng tay cầm, hoàn thiện mô hình, có thể cân nhắc các gợi ý sau để bán ra thu lợi nhuận. Bởi mô hình Cốc tay cầm là một mô hình có khả năng tăng giá mạnh, nếu không còn những kháng cự trước đó, việc đoán đỉnh chỉ làm chúng ta thêm mất thời gian.

Bán ra từng phần khi đã đạt lợi nhuận kỳ vọng

Bán ra từng phần tại các vùng kháng cự trước đó

Bán ra khi cổ phiếu có dấu hiệu tạo đỉnh, gãy xu hướng - Điểm cắt lỗ

Không có mô hình nào là chắc chắn thành công 100% cả. Vì vậy hãy luôn đặt điểm cắt lỗ theo nguyên tắc của mình. Đó có thể là 5-7% so với giá mua hoặc khi giá phá vỡ đường kháng cự đi qua miệng cốc theo hướng từ trên xuống (đường kháng cự khi ấy đóng vai trò là hỗ trợ).

Ngoài ra, chúng ta nên kết hợp mô hình với các công cụ, chỉ báo kỹ thuật khác để tăng độ tin cậy.

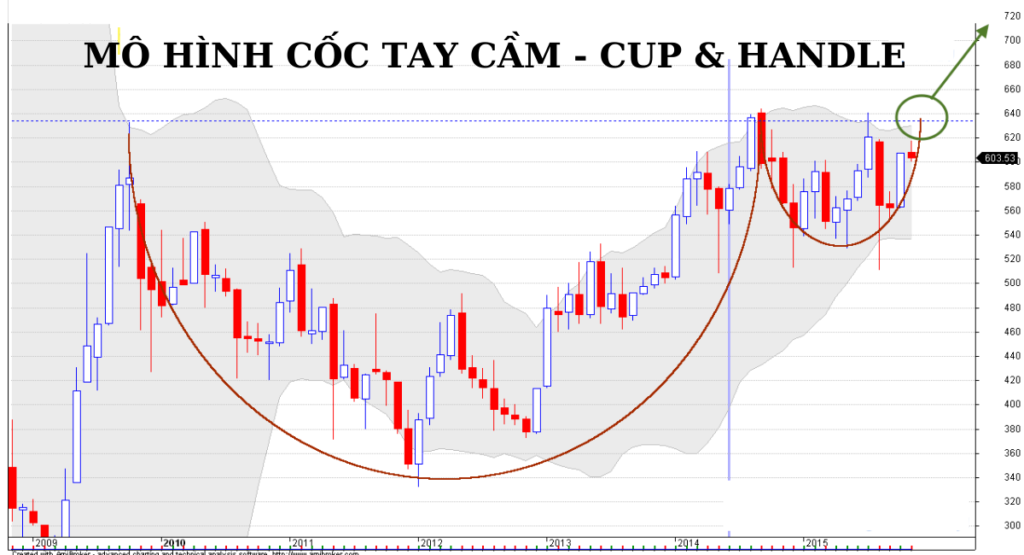

Ví dụ với chart của PVD từ thời điểm 9/6 tới nay, trước đó là một đợt tăng giá gần 50%, sau đó giá điều chỉnh giảm khoảng 40% và hình thành phần cốc trong vòng 12 tuần, phần tay cầm đang trong quá trình hình thành gần 2 tuần nay, giá điều chỉnh 13% tính từ đỉnh. Cùng chờ xem giá có thể phá vỡ đường kháng cự qua miệng cốc để hoàn thiện mô hình không nhé.

- Mô hình cốc tay cầm ngược

Cốc tay cầm ngược là mô hình chiếc cốc úp ngược. Nó cũng có những thành phần cấu tạo tương tự như cốc tay cầm thông thường, nhưng theo chiều ngược lại. Nó bắt đầu với một xu hướng giá tăng, sau đó dần dần chậm lại và biến thành một xu hướng giảm. Phần tay cầm của mô hình úp xuống. Khi phần tay cầm phá vỡ đường hỗ trợ, giá giảm xuống thì mô hình sẽ được xác nhận. Đây là một mô hình giá xuống, và mục tiêu giảm giá sẽ bằng độ sâu của chiếc cốc tính từ phần miệng.

Mô hình cốc tay cầm là một trong những mô hình thường thấy ở các “siêu cổ phiếu”, đem lại lợi nhuận tốt và được rất nhiều nhà giao dịch thành công trên thế giới sử dụng. Nắm vững kiến thức xung quanh mô hình này có thể giúp chúng ta nâng cao thành tích giao dịch của mình. Qua bài viết này, ISG hi vọng có thể mang lại cho bạn đọc những thông tin chi tiết nhất về mô hình “Cốc và tay cầm”. Hãy chăm chỉ luyện tập để có thể áp dụng nhuẫn nhuyễn mô hình này vào trong quá trình giao dịch của mình nhé.