Đầu tư trái phiếu là hình thức đầu tư chứng khoán rất phổ biến trên thế giới. Tuy nhiên, ở Việt Nam nhiều nhà đầu tư còn chưa quen với hình thức đầu tư trái phiếu. Vậy đầu tư trái phiếu là gì và có những quy định pháp luật nào liên quan đến đầu tư trái phiếu. Bài viết dưới đây, ISG sẽ giải đáp những thắc mắc này giúp các bạn. Xem ngay nhé!

Thế nào là đầu tư trái phiếu? Kinh nghiệm đầu tư trái phiếu hiệu quả

Đầu tư trái phiếu là gì? Có nên đầu tư trái phiếu không?

Đầu tư trái phiếu nghĩa là nhà đầu tư tham gia vào thị trường chứng khoán và lựa chọn sản phẩm trái phiếu trong danh mục đầu tư của mình. Nhà đầu tư tìm và mua trái phiếu của các tổ chức phát hành hoặc tiến hành trao đổi với các trái chủ có nhu cầu bán trái phiếu trên thị trường.

Đầu tư trái phiếu được đánh giá khá an toàn và có tính thanh khoản cao hơn so với các loại chứng khoán khác. Các nhà đầu tư khi chọn trái phiếu sẽ có được những khoản thu nhập thụ động cố định và lâu dài ngay cả trong thời điểm thị trường có biến động xấu. Trong tình huống khủng hoảng kinh tế thì lựa chọn trái phiếu kho bạc là giải pháp được coi trọng hơn hết.

Trên thị trường hiện nay trái phiếu được chia ra thành rất nhiều loại. Mỗi loại lại có những đặc điểm và lợi ích đặc trưng giúp cho các nhà đầu tư có được khoản sinh lời cũng như nhiều quyền lợi tốt hơn.

Có nên đầu tư trái phiếu không?

Như đã nói thì trái phiếu sẽ mang lại cho người sở hữu những khoản lợi tức duy trì và lâu dài, dù cho thị trường có như thế nào thì thu nhập mang về cho trái chủ cố định.

Đây là kênh đầu tư an toàn ít rủi ro. Tuy nhiên nếu nhà đầu tư muốn kiếm lời nhiều hơn hoặc thích mạo hiểm có thể lựa chọn đầu tư vào các sản phẩm chứng khoán khác như cổ phiếu. Để trả lời được câu hỏi này 1 cách đầy đủ nhất, hãy cùng tìm hiểu thêm trong các phần tiếp theo của bài viết.

Ưu và nhược điểm khi đầu tư trái phiếu

Để quyết định xem có nên đầu tư hay không thì trước hết bạn cần phải nắm được những rủi ro cũng như lợi ích của trái phiếu mang lại.

Ưu điểm khi đầu tư trái phiếu:

- Rủi ro thấp.

- Trái phiếu có đặc tính có thể thu hồi, tổ chức phát hành có thể mua lại cổ phiếu trước ngày đáo hạn, theo đó, trái chủ sẽ nhận về khoản tiền thanh toán gốc lớn hơn mệnh giá.

- Mang lại nguồn thu nhập ổn định cho nhà đầu tư trong dài hạn.

- Lãi suất lớn hơn việc gửi tiết kiệm tại ngân hàng.

Nhược điểm khi đầu tư trái phiếu:

- Không được đảm bảo vô điều kiện, nếu tổ chức phát hành không có khả năng thanh toán thì trái chủ sẽ bị mất cả vốn lẫn lãi.

- Số tiền vốn lớn.

- Càng cận ngày đáo hạn thì giá trị của trái phiếu càng giảm.

Cách đầu tư trái phiếu

Để có thể đầu tư trái phiếu thì nhà đầu tư có thể chọn:

- Đầu tư trực tiếp: Cá nhân nhà đầu tư tự đăng ký mở tài khoản giao dịch chứng khoán tại sở giao dịch hoặc các công ty chứng khoán trên thị trường. Bạn cần tự nghiên cứu và lựa chọn tổ chức phát hành trái phiếu uy tín trên thị trường. Tiếp theo là lựa chọn loại trái phiếu mà mình đánh giá cao. Tiêu chuẩn đánh giá dựa vào ba yếu tố sau: Tình hình hoạt động kinh doanh của doanh nghiệp, lợi tức mà trái chủ nhận được và thời gian đáo hạn của trái phiếu. Cuối cùng sẽ tiến hành mua bằng cách đặt lệnh trực tuyến hoặc giao dịch tại quầy giao dịch của công ty chứng khoán, giao dịch với chuyên viên môi giới.

- Đầu tư gián tiếp thông qua các quỹ đầu tư trên thị trường. Nhà đầu tư lựa chọn những quỹ đầu tư có quản lý chuyên nghiệp, danh mục đầu tư hợp lý để góp vốn vào. Thông thường các quỹ đã tiến hành phân tích đánh giá về trái phiếu trước đó, nên bạn sẽ có lợi về thông tin và lợi thế đầu tư. Để tham gia bạn chỉ cần số vốn ban đầu tư một đến hai triệu tùy quỹ. Nhưng hiệu quả đầu tư tăng sẽ mang lại khoản thu nhập tốt.

Rủi ro khi đầu tư trái phiếu

Nếu hỏi trái phiếu có rủi ro không thì câu trả lời chắc chắn là có! Sau đây là một số các rủi ro và các biện pháp phòng tránh khi đầu tư vào trái phiếu nhà đầu tư không nên bỏ qua.

Rủi ro về lãi suất

Trái phiếu là một chứng khoán nợ có kỳ hạn và quy định lãi suất cụ thể. Lãi suất trái phiếu quyết định trực tiếp đến thu nhập của trái chủ vào mỗi kỳ thanh toán. Có đôi khi lãi suất này cao hơn so với lãi suất tiền gửi tại các ngân hàng hoặc lãi suất tham chiếu trên thị trường. Từ đó nó đã thu hút các nhà đầu tư đổ xô đi mua trái phiếu và nắm giữ cho đến ngày đáo hạn.

Tuy nhiên, khi lãi suất trên thị trường tăng cao, lãi ngân hàng cũng tăng hơn nhiều so với lãi của trái phiếu. Lúc này, thu nhập của trái chủ sẽ thấp hơn so với tiền lãi gửi tiết kiệm, giá trái phiếu bị giảm vì ít người mua. Nếu bạn muốn bán trái phiếu thì sẽ bị lỗ vốn, giữ trái phiếu đến khi hết hạn thì mất nhiều chi phí cơ hội.

Nhà đầu tư cần lưu ý rằng giá của trái phiếu ngược chiều so với lãi suất thị trường. Nếu lãi suất tăng thì giá trái phiếu giảm mạnh. Cho nên khi ra quyết định đầu tư bạn cần cân nhắc thật kỹ để không bị thâm hụt quá nhiều.

Lạm phát

Lạm phát xảy ra khi giá của đồng tiền hiện tại giảm mạnh. Khi bạn mua trái phiếu, bạn đã giao tiền của mình cho tổ chức phát hành để đổi lại những khoản lợi tức mỗi kỳ hạn thanh toán. Nhưng, nếu lạm phát xảy ra, chi phí sinh hoạt tăng thì liệu rằng khoản thu nhập ấy có đủ để chi trả.

Trong tình huống lạm phát tăng nhanh hơn cả tốc độ sinh lời của trái phiếu, sức mua của nhà đầu tư sẽ giảm có khi xuống mức âm. Lúc này bạn có thể bán trái phiếu để thu tiền về, đây là giải pháp tối ưu ngay lúc này.

Thanh khoản

Khả năng thanh khoản của trái phiếu ảnh hưởng trực tiếp bởi uy tín của tổ chức phát hành trái phiếu. Bởi, đa số các trái phiếu doanh nghiệp không có tài sản bảo đảm. Ngoài ra, nếu thị trường trái phiếu bạn sở hữu quá nhỏ chỉ có vài người mua và bán thì việc giao dịch trái phiếu cũng không dễ dàng.

Nếu giá trái phiếu giảm vì lãi suất thị trường tăng, đa số các nhà đầu tư sẽ muốn bán trái phiếu đi, lúc này lượng cung nhiều hơn lượng cầu bạn cũng rất khó bán chúng nhanh được hoặc nếu được thì giá sẽ rất thấp.

Biện pháp là nhà đầu tư cần tìm và mua trái phiếu của những tổ chức phát hành uy tín, mua trái phiếu có đảm bảo cũng như dự đoán xu hướng thị trường chính xác để đưa ra quyết định bán chốt lời hiệu quả.

Rủi ro xếp hạng

Các doanh nghiệp trên thị trường hiện nay đều được đánh giá bởi các tổ chức xếp hạng hơn như Standard & Poor hoặc Moody’s. Tiêu chuẩn xếp hạng và kết quả sẽ được hiển thị theo các mức từ AAA đến D. Nếu bạn mua trái phiếu của một công ty xếp hạng D, điều này có nghĩa tổ chức này đang bị vỡ nợ, khả năng tài chính và kinh doanh thấp. Khi doanh nghiệp này đi vay sẽ bị áp mức lãi suất rất cao. Như vậy khả năng trả lãi cho trái chủ là rất thấp vì áp lực lãi vay đè nặng lên công ty.

Trong trường hợp bạn muốn bán trái phiếu của các công ty này sẽ có rất ít người muốn mua – trừ những nhà đầu tư mạo hiểm. Lúc này tổn thất sẽ do chính nhà đầu tư gánh chịu. Cho nên trước khi mua trái phiếu bạn cần tìm hiểu về doanh nghiệp phát hành, tình hình kinh doanh trên các báo cáo tài chính cũng như đánh giá xếp hạng tín dụng của họ để đảm bảo an toàn cho việc đầu tư.

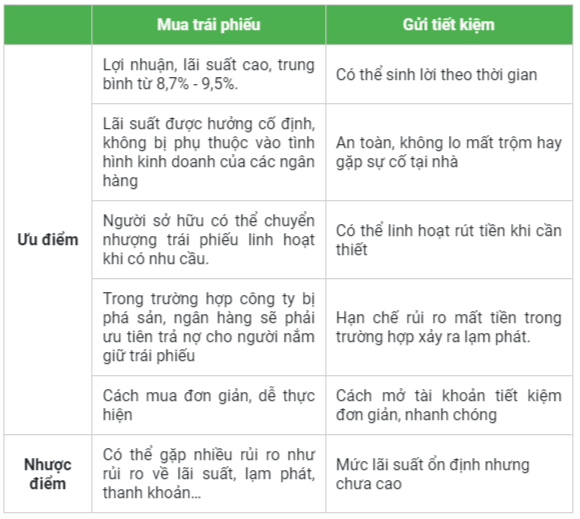

Gửi tiết kiệm hay đầu tư trái phiếu?

Trước những rủi ro của trái phiếu, nhiều nhà đầu tư sẽ cảm thấy băn khoăn: Vậy nên mua trái phiếu hay gửi tiết kiệm? Để trả lời được câu hỏi này, bạn cần hiểu rõ các ưu điểm và nhược điểm của mua trái phiếu và gửi tiết kiệm ngân hàng.

Gửi tiết kiệm sẽ có lãi suất thấp nhưng an toàn hơn, trong khi đó, mua trái phiếu dù rủi ro cao nhưng lại có lợi nhuận hấp dẫn hơn. Tuỳ vào nhu cầu và khẩu vị rủi ro, nhà đầu tư có thể lựa chọn hình thức đầu tư phù hợp nhất.

Kinh nghiệm đầu tư trái phiếu từ chuyên gia

Sau đây sẽ là những lời khuyên từ các chuyên gia có thâm niên trong đầu tư chứng khoán gửi đến cho bạn.

Nên mua trái phiếu nào trên thị trường?

Thị trường trái phiếu chính phủ được đánh giá là an toàn và uy tín nhất hiện nay. Nhà đầu tư nên mua trái phiếu chính phủ sẽ chịu rủi ro gần như rất thấp so với các thị trường khác.

Ngoài ra, trái phiếu trong thị trường trái phiếu doanh nghiệp sẽ có mức sinh lời cao hơn, giúp bạn có được khoản thu tốt so với các trái phiếu khác. Tất nhiên nó cũng sẽ có rủi ro nếu ra quyết định đầu tư sai lầm.

Một số lời khuyên của chuyên gia khi đầu tư vào trái phiếu

Trước khi đầu tư vào trái phiếu, trang bị kiến thức là điều rất cần thiết. Học hỏi và tham khảo kinh nghiệm của người đi trước để bổ sung và xây dựng chiến lược đầu tư hiệu quả.

Trái phiếu không khó để đầu tư, nhưng muốn khai thác tối đa lợi tức từ nó không phải chuyện ngày một ngày hai. Nghiên cứu và phân tích thị trường, tìm ra loại trái phiếu đang sốt giá sẽ mang lại cho bạn khoản thu tốt. Tập phân tích các báo cáo tài chính của doanh nghiệp để nắm được tình hình kinh doanh của họ từ đó đánh giá được mức sinh lời của trái phiếu mà tổ chức phát hành.

Kết luận

Khi đầu tư vào bất cứ lĩnh vực nào thì việc trang bị kiến thức là điều tối quan trọng, kể cả với trái phiếu. Không khó để đầu tư trái phiếu nhưng để khai thác được tối đa lợi tức từ nó thì không phải đơn giản. Hãy nghiên cứu thị trường thật kỹ, phân tích tình hình hoạt động kinh doanh qua các báo cáo tài chính doanh nghiệp để tìm ra loại trái phiếu có khả năng phát triển trong lâu dài, mang về cho bạn thu nhập tốt nhất.