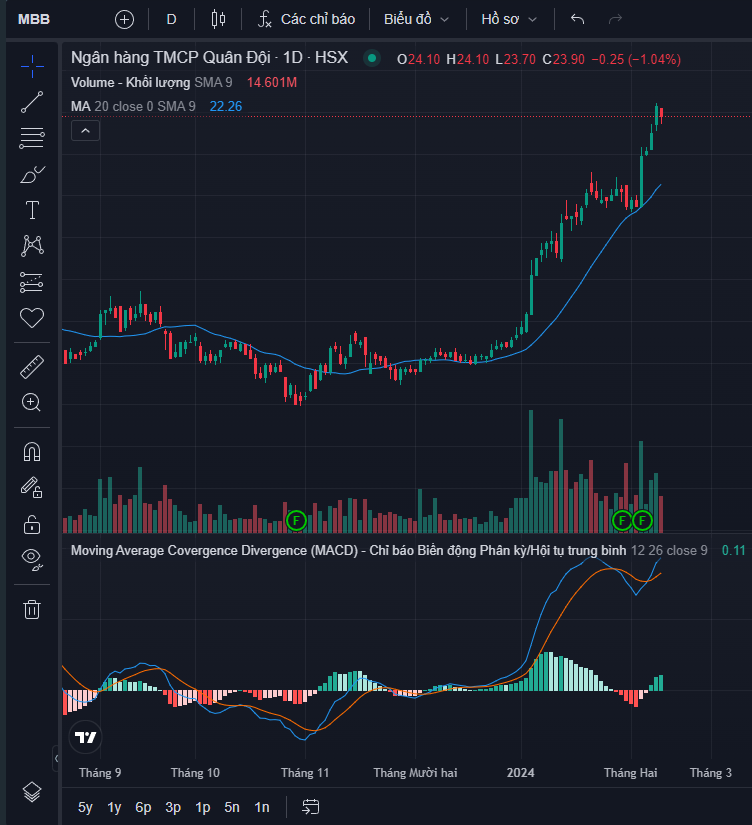

Nhiều cổ phiếu Ngân hàng tăng mạnh đầu năm 2024

CTG tăng 30% từ vùng nền 27

BID tăng 22% từ vùng nền 40

TCB tăng 20% từ vùng nền 31

MBB tăng 30% từ vùng nền 18

ACB tăng 23% từ vùng nền 22

LPB tăng 57% từ vùng nền 11

HDB tăng 45% từ vùng nền 16

… và rất nhiều cổ phiếu ngân hàng tăng tương đối tốt trong giai đoạn ngắn vừa qua

Một điểm quan trọng khác là hầu hết các cổ phiếu ngân hàng tăng giá kèm theo mức thanh khoản cao, có những cổ phiếu đạt thanh khoản trên 1000 tỷ đồng/phiên.

–> Đây chính là những dấu hiệu rõ ràng nhất để khẳng định DÒNG TIỀN LỚN đã “bơm” vào nhóm Ngân hàng

–> Các Sóng ngành khác trong quá khứ cũng có những dấu hiệu tương tự: Thép (2016) – Ngân hàng (2017-2018) – Chứng khoán (2020-2022) – Bất động sản (2021-2022)…

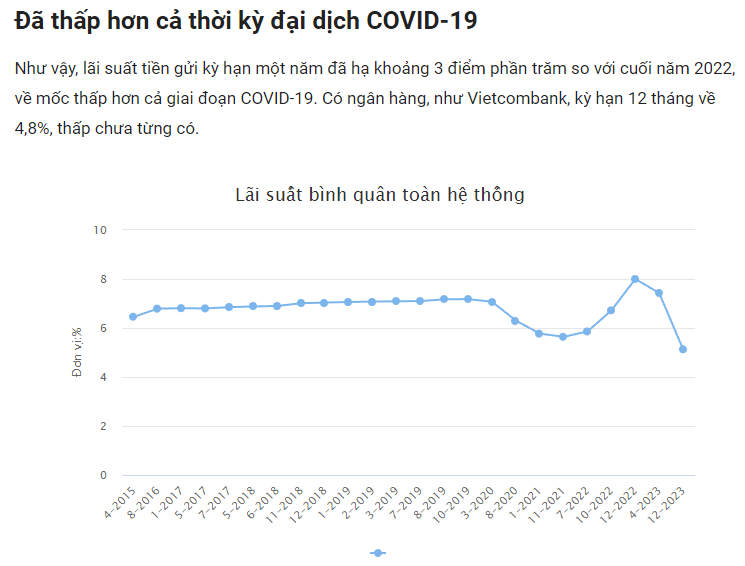

Môi trường lãi suất thấp hỗ trợ rất tốt cho thị trường chứng khoán

Theo thống kê, lãi suất tiền gửi tiết kiệm 12 tháng tại nhiều ngân hàng lớn đã giảm dưới mức 5%/năm thấp hơn cả thời kỳ hỗ trợ kinh tế do đại dịch COVID-19. Điều này sẽ tác động tích cực đến thị trường chứng khoán nói riêng và các kênh đầu tư mang tính chất rủi ro nói chung bởi:

- Lãi suất thấp sẽ làm dịch chuyển dòng vốn đầu tư sang các kênh đầu tư có tỷ suất sinh lời dự kiến cao hơn

- Lãi suât thấp xét theo góc độ định giá sẽ làm giá các tài sản có lợi suất biến đổi như: cổ phiếu, BĐS tăng giá thêm do tỷ lệ chiết khấu giảm

- Lãi suất thấp sẽ giúp các doanh nghiệp phục hồi, tăng trưởng tốt –> Báo cáo hoạt động tốt sẽ dẫn đến giá cổ phiếu tăng theo

- Lãi suất thấp sẽ giúp “lượng tiền trong lưu thông” tăng lên, chi phí “sử dụng” tiền sẽ giảm xuống nên mọi người sẽ cảm thấy có nhiều tiền hơn dễ dẫn đến xu hướng mua sắm (DN dễ bán hàng), xu hướng đầu tư nhiều hơn

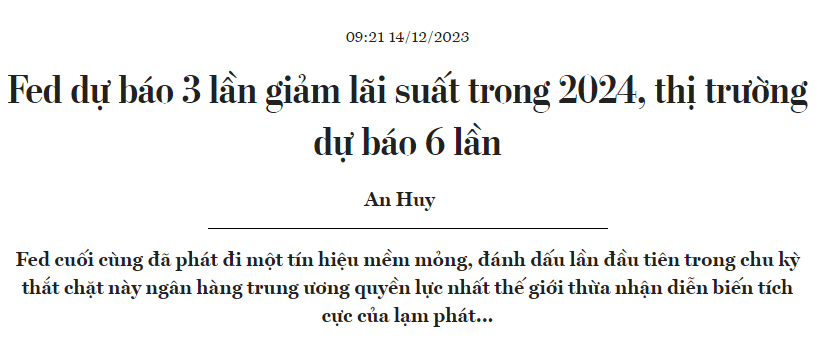

Xét về chính sách vĩ mô kinh tế thế giới, đa số các chuyên gia và tổ chức lớn đều dự đoán FED khả năng cao sẽ giảm lãi suất từ giữa năm 2024. Có nhiều diễn biến và thông tin tích cực nếu FED giảm lãi suất sớm

- Giảm áp lực tỷ giá tới các quốc gia như Việt Nam (tỷ giá ổn định –> lãi suất tiếp tục được giữ ở mức thấp

- Chứng tỏ lạm phát tại Mỹ đã được kiểm soát tốt, kết thúc giai đoạn thắt chặt tiền tệ, chuyển sang giai đoạn nới lỏng để hỗ trợ kinh tế phục hồi –> Kinh tế Mỹ và thế giới sẽ bước vào giai đoạn phục hồi –> FDI, FII và quan hệ thương mại giữa Việt Nam và thế giới sẽ có nhiều tín hiệu khởi sắc

- Với mức lãi suất thấp, các tài sản rủi ro (chứng khoán, bất động sản, coin…) sẽ đón nhận dòng tiền vào mạnh mẽ hơn. Các thị trường mới nổi như Việt Nam sẽ được Nước ngoài mua ròng trở lại

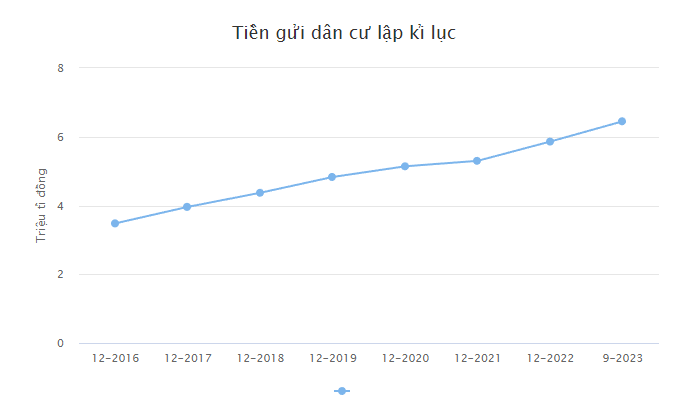

Tiền gửi dân cư lập kỷ lục cũng cho thấy lượng tiền nhàn rỗi trong nền kinh tế rất lớn, có thể sẵn sàn đổ vào các kênh đầu tư khi có tín hiệu khởi sắc. Thực tế, dòng tiền thông minh từ các Bigboy đã nhập cuộc, mua gom các tài sản giá rẻ chờ đợi tăng giá trong giai đoạn lãi suất thấp và chu kỳ kinh tế phục hồi.

Khả năng cao Cố phiếu Ngân hàng có sóng lớn 2024

Xét về góc độ dòng tiền và phương pháp phân tích thị trường bằng phân tích kỹ thuật, nhóm cổ phiếu ngân hàng dự kiến sẽ tiếp tục có sóng lớn trong năm 2024. Chúng tôi đã nghiên cứu và kiểm nghiệm phương pháp “SÓNG NGÀNH” này kể từ 2016 đến nay, xác suất đúng lên đến trên 80% – hiệu quả đầu tư cao từ 30-100% cho đến hết chu kỳ sóng.

Các thông tin về “đại sóng” nhóm cổ phiếu Ngân hàng theo quan điểm của chúng tôi trong năm 2024 như sau:

– Khả năng có đại sóng nhóm cổ phiếu Ngân hàng: khoảng trên 80%

– Mức độ tăng giá trung bình các cổ phiếu: +100%

– Mức độ lan toả: trên 90% số cổ phiếu ngân hàng

– Thời gian sóng tăng: từ quý IV/2023 – quý I/2025

Tính đến ngày 16/2/2024, các cổ phiếu ngân hàng mới tăng trung bình khoảng 20% vì vậy theo quan điểm chúng tôi nhóm cổ phiếu Ngân hàng sẽ còn dư địa tăng giá rất lớn trong năm 2024.

Quý vị cần tư vấn theo sóng nhóm cổ phiếu này xin liên hệ Zalo: 093.229.6768

Triển vọng tích cực cổ phiếu Ngân hàng trong năm 2024

- Kỳ vọng tăng trưởng tín dụng sẽ đạt 13%-14% trong 2024

- Lợi nhuận sau thuế toàn ngành dự báo sẽ tăng trưởng 20% trong 2024 (nhiều công ty chứng khoán lớn dự phòng)

- Nợ xấu vẫn trong tầm kiểm soát

Nợ xấu nội bảng và mức trích lập dự phòng vẫn trong tầm kiểm soát đến H12024 vì có các chính sách hỗ trợ cũng như những sự phục hồi của kinh tế trong năm 2024.

Đối với rủi ro ngành, chúng tôi lưu ý diễn biến suy yếu trong chất lượng tài sản từ giữa năm 2024 sau khi TT02 hết hiệu lực, bên cạnh rủi ro phục hồi chậm của thị trường TPDN và BĐS sẽ tiếp tục ảnh hưởng đến tăng trưởng lợi nhuận của ngành.

Tuy nhiên, vẫn tiềm ẩn một số rủi ro

Nợ xấu gia tăng do tình hình khó khăn chung của nền kinh tế

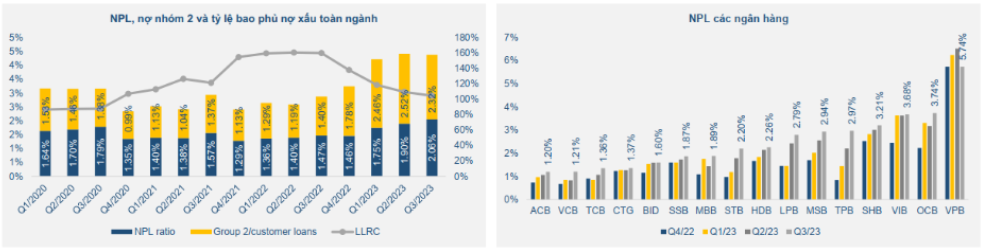

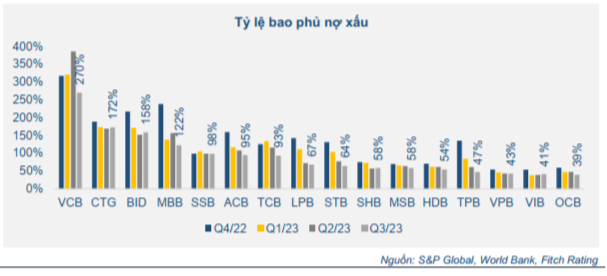

Cuối Q3.2023, tỷ lệ nợ xấu nội bảng tăng lên 2,2% từ mức 1,6% cuối 2022. Tỷ lệ nợ nhóm 2 cũng tăng lên 2,3% từ mức 1,8% cuối 2022

Tỷ lệ nợ xấu nội bảng và mức trích lập dự phòng dự kiến sẽ chưa tăng đột biến trong năm 2023 và H1.2024

Nhờ Nghị định 08 hỗ trợ gia hạn TPDN và Thông tư 02 cho phép tái cơ cấu các khoản vay.

Hoạt động xử lý nợ xấu tiếp tục gặp khó khăn do thị trường BĐS vẫn trầm lắng và BĐS là TSBĐ chính cho phần lớn các khoản vay. Các khoản vay tiêu dùng, vay tín chấp cũng phát sinh nợ xấu cao hơn do thu nhập người dân suy giảm.

Tỷ lệ dự phòng rủi ro nợ xấu (LLR) giảm trong Q3/2023

LLR trung bình của các NHNY giảm xuống 93.9% tại thời điểm cuối Q3/2023, giảm 28.6%p sv. 2022 và 4.3%p sv. 6T2023. Ngoài ra, số lượng ngân hàng có LLR cao hơn 100% giảm một nửa so với số lượng đầu năm còn 5 ngân hàng.

Tổng kết

Nền tảng từ triển vọng tích cực của nhóm Ngân hàng trong năm 2024 và quan trọng hơn cả là dòng tiền lớn đang bơm vào nhóm ngành này rất rõ ràng. Chúng tôi dự báo dòng tiền và giá cổ phiếu sẽ tiếp tục gia tăng, cổ phiếu ngân hàng sẽ là một trong những nhóm tăng giá mạnh mẽ nhất trong năm 2024.